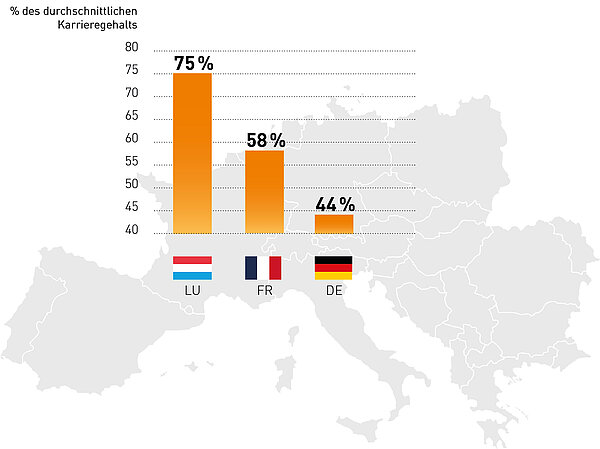

Das luxemburgische Rentensystem ist dafür bekannt, im Vergleich zu anderen ausgesprochen großzügig zu sein. Im Schnitt erhalten Rentner hier 75 % ihres Durchschnittslohns. In den Nachbarländern hingegen ist die prozentuale Rentenhöhe deutlich geringer: Während sie in Frankreich bei immerhin 58 % liegt, beträgt sie in Deutschland lediglich 44 %. Auch ist das Renteneintrittsalter niedriger als in den Nachbarländern.

Wir möchten Ihnen im Folgenden näher erläutern, worin diese Grenzen bestehen und warum dieses Thema aktuell wieder Gegenstand politischer Debatten ist.

Derzeit werden die von der erwerbstätigen Bevölkerung eingezahlten Beiträge dafür verwendet, die an die Rentner ausgezahlten Renten zu finanzierten. Dieses System der „Umverteilung“ wird jedoch unmittelbar durch die Veränderungen unseres Lebensstils beeinflusst.

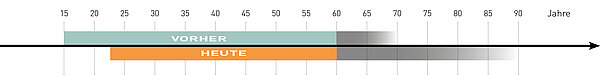

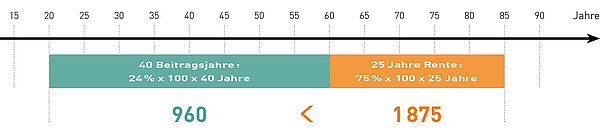

Als das gesetzliche Rentensystem eingeführt wurde, lag das Arbeitseintrittsalter der erwerbstätigen Bevölkerung bei 15 Jahren und das Rentenalter bei 60 Jahren. Mit 40 bis 45 Beitragsjahren war es also seinerzeit möglich, 5 bis 10 Jahre Rente zu finanzieren. Heutzutage steigen junge Menschen dagegen erst im Alter von 20 bis 25 Jahren ins Berufsleben ein, und die Lebenserwartung ist auch gestiegen. Entsprechend stehen für die Finanzierung von 25 bis 30 Jahren Rente gerade einmal 35 Beitragsjahre zur Verfügung.

Wie konnte sich das System bis jetzt halten?

Ganz einfach! Der erwerbstätige Bevölkerungsteil ist seitdem deutlich gestiegen. Dies hat dafür gesorgt, dass das Rentensystem dem bisher soweit standhalten konnte. Bislang ist die Summe der von der erwerbstätigen Bevölkerung eingezahlten Beiträge höher als die Summe der ausgezahlten Renten. So konnte im Laufe der Zeit eine gewisse Rücklage gebildet werden.

Doch ab 2027 wird sich dies ändern. Die ausgezahlten Renten werden dann höher sein als die eingezahlten Beiträge, wodurch es erforderlich sein wird, diese Rücklage anzuzapfen.

Und ab 2047 wird diese Rücklage vollständig aufgebraucht sein.

Damit das Rentensystem in seiner aktuellen Form fortbestehen kann, müsste sich der Anteil der erwerbstätigen Bevölkerung bis 2070 verdreifachen… Dies ist alles andere als realistisch – und würde zudem neue Probleme aufwerfen, etwa einen Mangel an Wohnraum.

Die politischen Entscheidungsträger stehen daher vor großen Herausforderungen, was die langfristige Sicherung des gesetzlichen Rentensystems anbelangt. Es ist also ganz klar mit Veränderungen zu rechnen.

Um dem zuvorzukommen und Ihren Ruhestand zu sichern, können Sie aber auch selbst aktiv werden.

Tatsächlich bieten sich mehrere Lösungen, mit denen Sie sich auf Ihren Ruhestand vorbereiten und eine Zusatzrente ansparen können, die Ihnen später gute Dienste erweisen wird. Individuelle Versicherungen wie easyLIFE Pension bieten hierzu eine hervorragende Möglichkeit. Zudem sind diese Versicherungen steuerlich absetzbar und Sie können jedes Jahr Steuervorteilen profitieren.

Es gibt auch Lösungen für Selbstständige und für Unternehmen. So kann jeder auf seine Weise und entsprechend seinen jeweiligen Möglichkeiten etwas tun, um bei der Bewältigung dieser Herausforderung zu helfen.

Wenden Sie sich an Ihren LALUX Agenten. Er berät Sie gerne!